Fuentes de financiación de la empresa - Books&Co.

Introducción

Al establecer una nueva empresa, uno de los desafíos más críticos que enfrentan los emprendedores es asegurar la financiación adecuada. Este artículo explora las diversas fuentes de financiación disponibles para las empresas en el momento de su formación y analiza cómo la gestión estratégica de los pagos a proveedores puede servir como una forma adicional de financiación.

Fuentes tradicionales de financiación

1. Ahorros personales

Muchos emprendedores comienzan sus negocios utilizando sus ahorros personales. Este método, a menudo llamado bootstrapping, permite a los fundadores mantener el control total sobre su empresa, pero puede limitar el potencial de crecimiento.

2. Amigos y familiares

Los préstamos o inversiones de amigos y familiares pueden proporcionar capital inicial con términos potencialmente favorables. Sin embargo, este enfoque conlleva riesgos personales y debe manejarse profesionalmente para evitar dañar las relaciones.

3. Préstamos bancarios

Los préstamos bancarios tradicionales siguen siendo una fuente común de financiamiento empresarial. Por lo general, requieren un plan de negocios sólido, un buen historial crediticio y, a menudo, garantías. Los términos pueden variar ampliamente según el banco y el perfil de riesgo de la empresa.

4. Préstamos de la Administración de Pequeñas Empresas (SBA)

En los Estados Unidos, los préstamos respaldados por la SBA ofrecen términos más favorables para las pequeñas empresas. Estos préstamos están parcialmente garantizados por el gobierno, lo que reduce el riesgo para los prestamistas y potencialmente facilita la calificación de las empresas.

5. Inversores ángeles

Las personas con un alto patrimonio neto, conocidas como inversores ángeles, suelen proporcionar capital a las empresas emergentes a cambio de acciones o deuda convertible. Con frecuencia ofrecen tutoría y conexiones en la industria junto con apoyo financiero.

6. Capital de riesgo

Las empresas de capital de riesgo invierten en empresas emergentes con alto potencial de crecimiento, generalmente a cambio de participaciones accionarias significativas. Si bien pueden proporcionar capital y experiencia sustanciales, también esperan un crecimiento rápido y pueden ejercer una influencia considerable sobre las decisiones de la empresa.

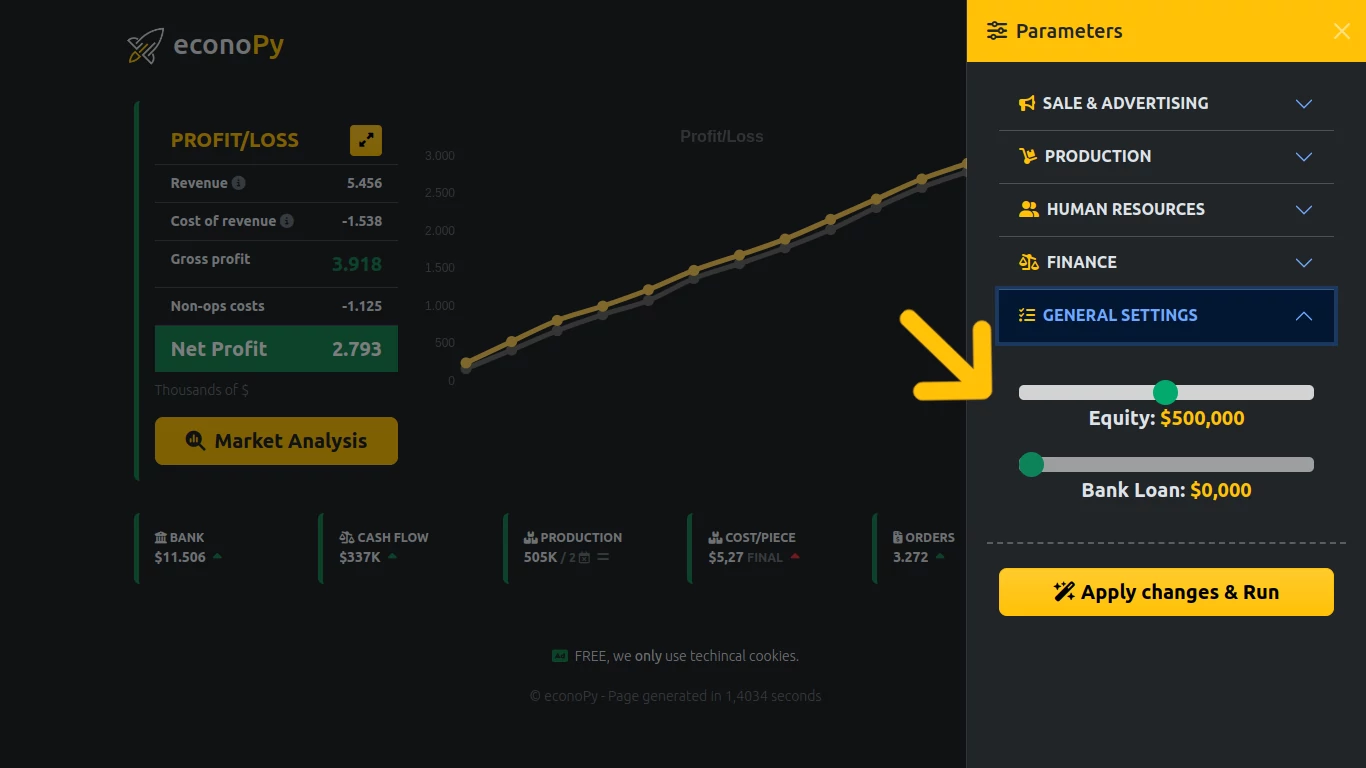

Configuración general Equidad

Métodos de financiación alternativos

7. Financiación colectiva

Plataformas como Kickstarter e Indiegogo permiten a las empresas recaudar fondos de una gran cantidad de pequeños inversores o clientes. Esto puede ser especialmente eficaz para productos o servicios de consumo con un amplio atractivo.

8. Préstamos entre particulares

Las plataformas en línea que conectan a los prestatarios directamente con los prestamistas han ganado popularidad. A menudo ofrecen condiciones más flexibles que los bancos tradicionales, pero pueden tener tasas de interés más altas.

9. Subvenciones

Las agencias gubernamentales, las organizaciones sin fines de lucro y algunas corporaciones ofrecen subvenciones a empresas de industrias específicas o que abordan problemas sociales o ambientales particulares. Si bien son altamente competitivas, las subvenciones brindan fondos que no necesitan ser reembolsados.

10. Incubadoras y aceleradoras

Estos programas a menudo brindan una combinación de financiación inicial, tutoría y recursos a cambio de capital. Pueden ser particularmente valiosos para las empresas emergentes de tecnología u otras empresas con alto potencial de crecimiento.

Financiación de proveedores: retrasar los pagos como forma de financiación

Una forma de financiación que a menudo se pasa por alto para las nuevas empresas es la gestión estratégica de los pagos a los proveedores. Al negociar plazos de pago extendidos con los proveedores, las empresas pueden utilizar de manera efectiva sus cuentas por pagar como una fuente de financiación a corto plazo y sin intereses. Esta práctica a veces se denomina "crédito comercial" o "financiación de proveedores".

Cómo funciona

- Condiciones de pago negociadas: al establecer relaciones con proveedores, las empresas pueden negociar condiciones de pago que se extiendan más allá de los 30 días estándar. Los plazos extendidos comunes pueden ser de 60, 90 o incluso 120 días.

- Beneficio del flujo de efectivo: al retrasar los pagos, la empresa retiene efectivo durante un período más largo, que puede usarse para otras necesidades operativas o iniciativas de crecimiento.

- Financiación sin intereses: a diferencia de los préstamos bancarios o las tarjetas de crédito, las condiciones de pago extendidas a los proveedores generalmente no acumulan intereses, lo que las convierte en una forma de financiación extremadamente rentable.

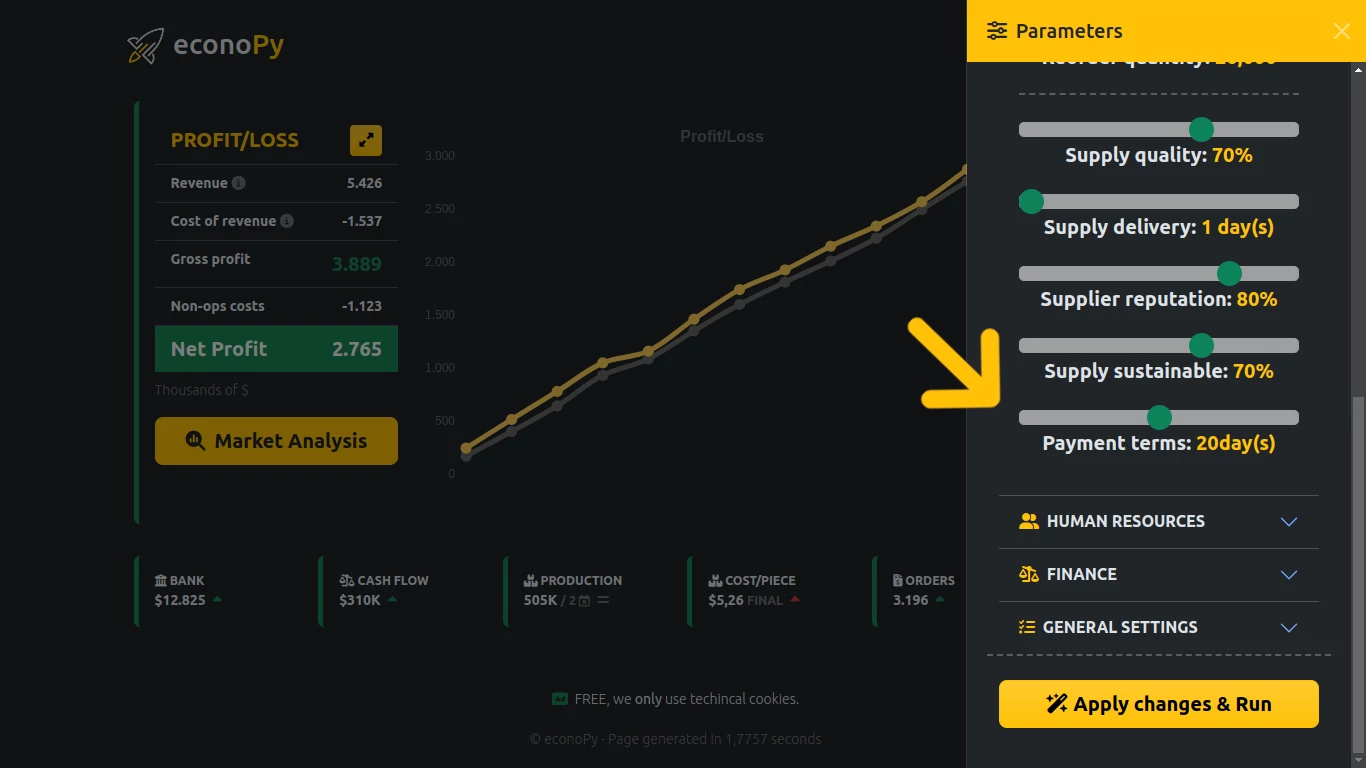

Producción Condiciones de pagoVentajas de la financiación de proveedores

- Capital de trabajo mejorado: los plazos de pago extendidos mejoran directamente la posición de capital de trabajo de una empresa al aumentar los activos corrientes en relación con los pasivos corrientes.

- Flexibilidad: a diferencia de los préstamos formales, la financiación de proveedores a menudo se puede ajustar en función de las necesidades de la empresa y las relaciones específicas con los proveedores.

- No se requieren garantías: a diferencia de muchas formas tradicionales de financiación, el crédito de proveedores normalmente no requiere colateral.

- Construye relaciones comerciales: Negociar términos favorables puede ayudar a establecer relaciones sólidas y duraderas con proveedores clave.

Consideraciones y posibles desventajas

- Impacto en las relaciones con los proveedores: Pagar con retraso de manera constante o exigir plazos excesivamente largos puede tensar las relaciones con los proveedores y potencialmente generar precios o servicios menos favorables en el futuro.

- Impacto en la calificación crediticia: Algunos proveedores informan su comportamiento de pago a las agencias de crédito. Los retrasos constantes en los pagos pueden afectar negativamente la calificación crediticia de la empresa.

- Potencial de precios más altos: los proveedores pueden tener en cuenta el costo de los plazos de pago extendidos al cobrar precios más altos por sus bienes o servicios.

- Gestión del flujo de efectivo: si bien los plazos extendidos pueden mejorar el flujo de efectivo, requieren una gestión cuidadosa para garantizar que la empresa pueda cumplir con sus obligaciones cuando venzan los pagos.

Entender el costo del capital y el retorno de la inversión

Al establecer una empresa, es fundamental comprender no solo las fuentes de financiamiento, sino también el costo del capital y los retornos esperados. Este conocimiento ayuda a los empresarios a tomar decisiones informadas sobre si buscar ciertas opciones de financiamiento y si la empresa en sí es financieramente viable.

Tasas de interés y costos de endeudamiento

Cuando se pide dinero prestado, las empresas generalmente pagan intereses. El tipo de interés puede variar en función de varios factores:

- Reputación de la empresa

- Estabilidad financiera

- Garantía ofrecida

- Riesgo empresarial

- Duración del préstamo

Por ejemplo, si una empresa pide prestados 100.000 dólares a una tasa de interés anual del 8%, el coste anual de los intereses sería de 8.000 dólares (100.000 dólares * 8 / 100). Para que este préstamo valga la pena, la empresa debe poder generar rendimientos superiores al 8% sobre este capital.

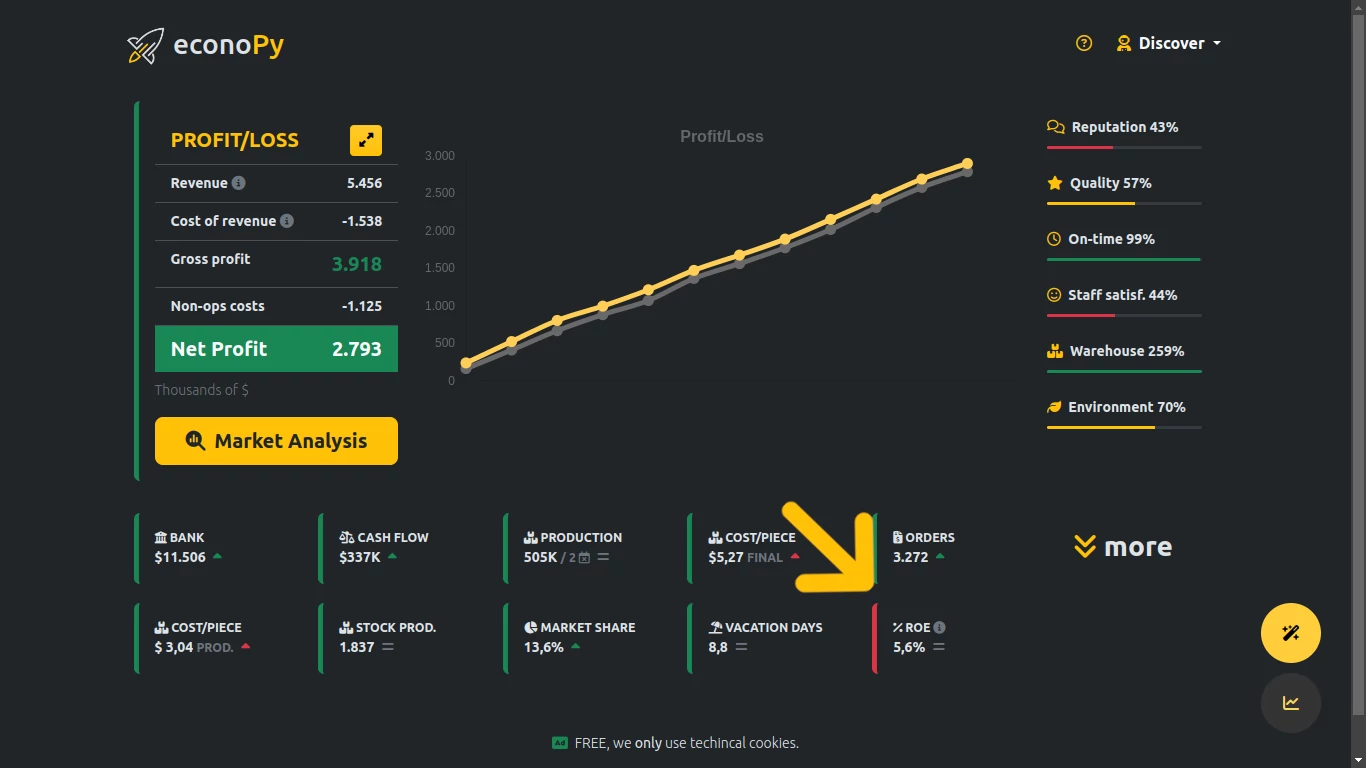

Evaluación del rendimiento de la inversión

Una métrica clave para evaluar la rentabilidad de una inversión es el rendimiento del capital (ROE). Este indicador puede proporcionar una evaluación preliminar de si pedir dinero prestado es ventajoso. Por ejemplo, si la tasa de interés pasiva (costo del préstamo) es del 5%, el ROE de la empresa debería ser más alto para justificar el préstamo.

Comparación de la inversión empresarial con las inversiones alternativas

Al decidir iniciar un negocio, es esencial comparar los rendimientos esperados con opciones de inversión alternativas, como bonos del gobierno o fondos mutuos balanceados.

Considere este ejemplo:

Un empresario tiene $200,000 en efectivo y está considerando iniciar un negocio. El margen de ganancia promedio en la industria elegida es del 6%. Las alternativas de inversión de bajo riesgo ofrecen un rendimiento del 4%.

1. Inversión empresarial:

- Ganancias esperadas: $200,000 * 6% = $12,000

- Alto riesgo de pérdida

- El capital está inmovilizado y no se liquida fácilmente

2. Inversión de bajo riesgo (por ejemplo, bonos del gobierno):

- Rendimiento esperado: $200,000 * 4% = $8,000

- Riesgo bajo

- Fácil de liquidar

En este escenario, la empresa comercial ofrece solo un 2% más de rendimiento en comparación con la alternativa de bajo riesgo. Teniendo en cuenta el riesgo significativamente mayor y la liquidez reducida asociados con la creación de una empresa, esta pequeña diferencia podría no parecer una motivación suficiente para la inversión.

El espíritu emprendedor

A pesar de las consideraciones financieras, es importante señalar que los empresarios suelen ser visionarios que se ven impulsados por algo más que los rendimientos financieros. El deseo de crear, innovar y demostrar su valía a menudo puede pesar más que las consideraciones puramente financieras.

Los emprendedores con frecuencia aceptan menores rendimientos financieros o mayores riesgos debido a:

- El potencial de crecimiento futuro y mayores rendimientos

- La satisfacción personal de construir algo propio

- La oportunidad de resolver problemas o marcar una diferencia en el campo elegido

- El desafío y la emoción de dirigir un negocio

Equilibrio entre factores financieros y no financieros

Al decidir si iniciar un negocio, los emprendedores deben considerar tanto los factores financieros como los no financieros:

1. Consideraciones financieras:

- Rendimiento esperado de la inversión

- Nivel de riesgo en comparación con inversiones alternativas

- Proyecciones de flujo de efectivo

- Análisis del punto de equilibrio

2. Consideraciones no financieras:

- Pasión e interés personal en el área de negocios

- Potencial de crecimiento personal y profesional

- Impacto en el equilibrio entre el trabajo y la vida personal

- Oportunidad de crear empleos y contribuir a la economía

Al sopesar cuidadosamente estos factores, los empresarios pueden tomar decisiones más informadas sobre si emprender un negocio y cómo financiarlo.

Conclusión

La financiación de una nueva empresa requiere un enfoque multifacético. Si bien las fuentes tradicionales, como los ahorros personales, los préstamos y las inversiones de capital, siguen siendo cruciales, los métodos alternativos, como el crowdfunding y la financiación estratégica de proveedores, pueden proporcionar flexibilidad y beneficios adicionales.

En particular para las nuevas empresas, aprovechar las relaciones con los proveedores mediante plazos de pago más amplios puede ser una forma eficaz de mejorar el flujo de caja y el capital de trabajo sin incurrir en costos de intereses. Sin embargo, esta estrategia debe implementarse cuidadosamente para mantener relaciones positivas con los proveedores y la salud financiera general.

Las estrategias de financiación más exitosas para las nuevas empresas a menudo implican una combinación de estas diversas fuentes, adaptadas a las necesidades específicas, la industria y el potencial de crecimiento de la empresa. Al comprender y utilizar estratégicamente todas las opciones disponibles, los empresarios pueden construir una base financiera sólida para sus nuevas empresas.

En última instancia, si bien las consideraciones financieras son cruciales al iniciar una empresa, no son los únicos factores en juego. Los emprendedores deben sopesar los posibles beneficios financieros frente a los riesgos, teniendo en cuenta también sus objetivos personales, sus pasiones y las posibles recompensas no financieras de crear una empresa exitosa. Al comprender a fondo tanto el panorama financiero (incluidas las opciones de financiación, los costes de capital y los posibles beneficios) como sus propias motivaciones y tolerancia al riesgo, los emprendedores pueden tomar decisiones más informadas sobre la creación y financiación de sus empresas.

Palabras clave: financiación de empresas emergentes, fuentes de financiación empresarial, capital de riesgo, inversores ángeles, préstamos bancarios para empresas emergentes, financiación colectiva para empresas, estrategias de financiación de proveedores, préstamos de la sba, técnicas de arranque, préstamos entre pares, subvenciones empresariales, incubadoras de empresas emergentes, retorno de la inversión para empresas emergentes, toma de decisiones empresariales, coste del capital.