کمپنی کے مالیاتی ذرائع - Books&Co.

تعارف

ایک نئی کمپنی قائم کرتے وقت، کاروباری افراد کو درپیش سب سے اہم چیلنجوں میں سے ایک مناسب فنڈنگ حاصل کرنا ہے۔ یہ مضمون کاروباروں کو ان کی تشکیل کے وقت دستیاب فنانسنگ کے مختلف ذرائع کی تلاش کرتا ہے اور اس بات پر بحث کرتا ہے کہ کس طرح سپلائر کی ادائیگیوں کا اسٹریٹجک انتظام فنانسنگ کی ایک اضافی شکل کے طور پر کام کر سکتا ہے۔

مالی اعانت کے روایتی ذرائع

1۔ ذاتی بچت

بہت سے کاروباری افراد اپنی ذاتی بچت کا استعمال کرتے ہوئے اپنا کاروبار شروع کرتے ہیں۔ یہ طریقہ، جسے اکثر بوٹسٹریپنگ کہا جاتا ہے، بانیوں کو اپنی کمپنی پر مکمل کنٹرول برقرار رکھنے کی اجازت دیتا ہے لیکن ترقی کی صلاحیت کو محدود کر سکتا ہے۔

2۔ دوست اور خاندان

دوستوں اور خاندان کے قرضے یا سرمایہ کاری ممکنہ طور پر سازگار شرائط کے ساتھ ابتدائی سرمایہ فراہم کر سکتے ہیں۔ تاہم، یہ نقطہ نظر ذاتی خطرات کا حامل ہے اور تعلقات کو نقصان پہنچانے سے بچنے کے لیے پیشہ ورانہ طریقے سے ہینڈل کیا جانا چاہیے۔

3۔ بینک لون

روایتی بینک قرضے کاروباری فنانسنگ کا ایک عام ذریعہ بنے ہوئے ہیں۔ انہیں عام طور پر ایک ٹھوس کاروباری منصوبہ، اچھی کریڈٹ ہسٹری، اور اکثر ضمانت کی ضرورت ہوتی ہے۔ شرائط بینک اور کاروبار کے رسک پروفائل کی بنیاد پر وسیع پیمانے پر مختلف ہو سکتی ہیں۔

4۔ سمال بزنس ایڈمنسٹریشن (SBA) لون

ریاستہائے متحدہ میں، SBA کی حمایت یافتہ قرضے چھوٹے کاروباروں کے لیے زیادہ سازگار شرائط پیش کرتے ہیں۔ ان قرضوں کی حکومت کی طرف سے جزوی طور پر ضمانت دی گئی ہے، جو قرض دہندگان کے لیے خطرے کو کم کرتے ہیں اور ممکنہ طور پر کاروبار کے لیے اہل ہونا آسان بناتے ہیں۔

5۔ فرشتہ سرمایہ کار

اعلی مالیت والے افراد، جو فرشتہ سرمایہ کار کے طور پر جانے جاتے ہیں، اکثر ایکویٹی یا کنورٹیبل قرض کے عوض اسٹارٹ اپس کے لیے سرمایہ فراہم کرتے ہیں۔ وہ اکثر مالی مدد کے ساتھ ساتھ رہنمائی اور صنعت کے کنکشن پیش کرتے ہیں۔

6۔ وینچر کیپیٹل

وینچر کیپیٹل فرمیں اعلی نمو کے ممکنہ اسٹارٹ اپس میں سرمایہ کاری کرتی ہیں، خاص طور پر اہم ایکویٹی حصص کے بدلے میں۔ اگرچہ وہ کافی سرمایہ اور مہارت فراہم کر سکتے ہیں، وہ تیز رفتار ترقی کی بھی توقع رکھتے ہیں اور کمپنی کے فیصلوں پر کافی اثر ڈال سکتے ہیں۔

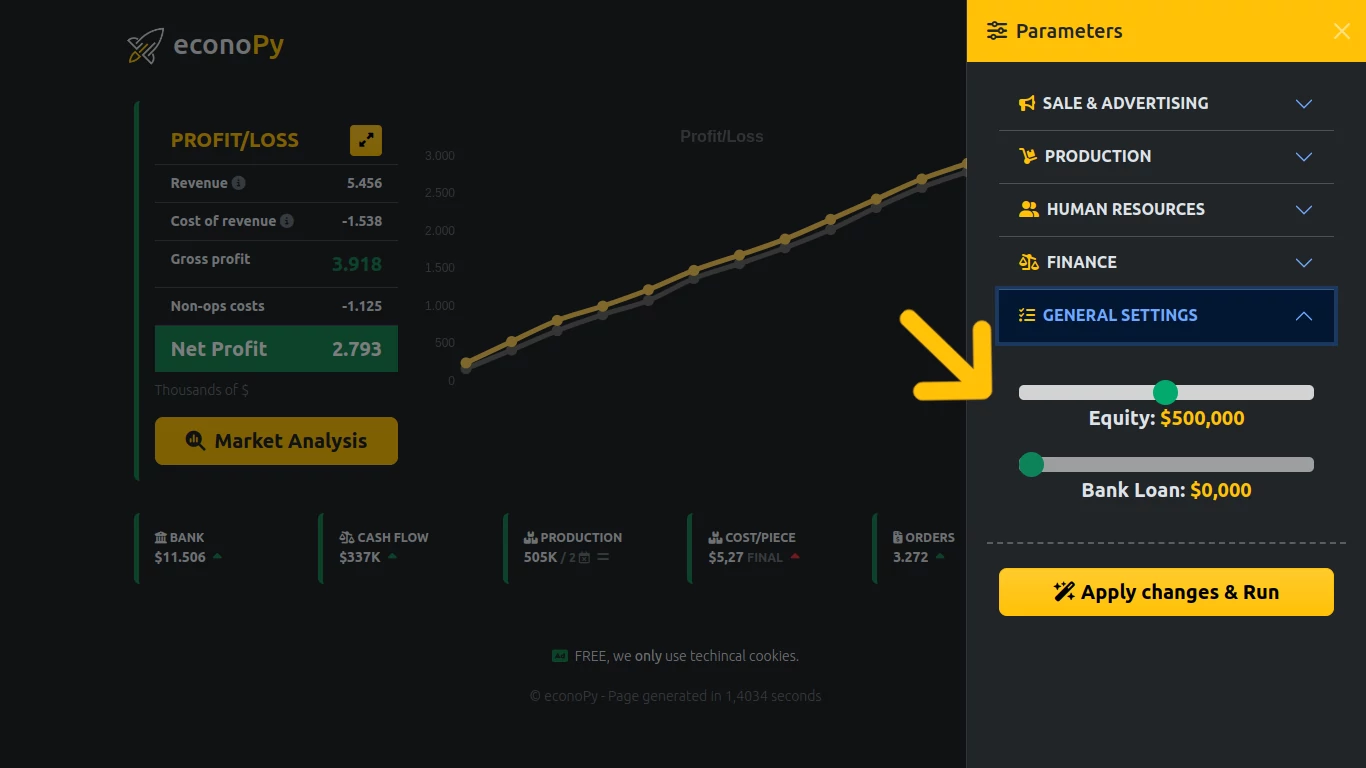

عمومی ترتیبات ایکویٹی

متبادل مالیاتی طریقے

7۔ کراؤڈ فنڈنگ

کِک اسٹارٹر اور انڈیگوگو جیسے پلیٹ فارمز کاروباروں کو چھوٹے سرمایہ کاروں یا گاہکوں کی ایک بڑی تعداد سے فنڈز اکٹھا کرنے کی اجازت دیتے ہیں۔ یہ خاص طور پر وسیع اپیل کے ساتھ صارفین کی مصنوعات یا خدمات کے لیے موثر ہو سکتا ہے۔

8۔ پیئر ٹو پیئر قرضہ

قرض لینے والوں کو براہ راست قرض دہندگان سے جوڑنے والے آن لائن پلیٹ فارمز کی مقبولیت میں اضافہ ہوا ہے۔ یہ اکثر روایتی بینکوں کے مقابلے زیادہ لچکدار شرائط پیش کرتے ہیں لیکن زیادہ شرح سود کے ساتھ آ سکتے ہیں۔

9۔ گرانٹس

سرکاری ایجنسیاں، غیر منافع بخش تنظیمیں، اور کچھ کارپوریشنز مخصوص صنعتوں میں یا مخصوص سماجی یا ماحولیاتی مسائل کو حل کرنے والے کاروباروں کو گرانٹ پیش کرتے ہیں۔ انتہائی مسابقتی ہونے کے باوجود، گرانٹس فنڈنگ فراہم کرتے ہیں جس کی ادائیگی کی ضرورت نہیں ہوتی۔

10۔ انکیوبیٹرز اور ایکسلریٹر

یہ پروگرام اکثر ایکویٹی کے بدلے سیڈ فنڈنگ، رہنمائی اور وسائل کا مجموعہ فراہم کرتے ہیں۔ وہ خاص طور پر ٹیک سٹارٹ اپس یا دیگر اعلی ترقی کے ممکنہ کاروباروں کے لیے قابل قدر ہو سکتے ہیں۔

سپلائر فنانسنگ: فنڈنگ کی ایک شکل کے طور پر ادائیگیوں میں تاخیر

نئے کاروباروں کے لیے فنانسنگ کی اکثر نظر انداز کی جانے والی شکل سپلائر کی ادائیگیوں کا اسٹریٹجک انتظام ہے۔ سپلائرز کے ساتھ ادائیگی کی توسیعی شرائط پر گفت و شنید کر کے، کمپنیاں اپنے قابل ادائیگی اکاؤنٹس کو قلیل مدتی، سود سے پاک فنانسنگ کے ذریعہ مؤثر طریقے سے استعمال کر سکتی ہیں۔ اس مشق کو بعض اوقات "تجارتی کریڈٹ" یا "سپلائر فنانسنگ" کہا جاتا ہے۔

یہ کیسے کام کرتا ہے

- گفت و شنید کی ادائیگی کی شرائط: سپلائرز کے ساتھ تعلقات استوار کرتے وقت، کاروبار ادائیگی کی شرائط پر بات چیت کر سکتے ہیں جو معیاری 30 دنوں سے زیادہ ہوتی ہیں۔ عام توسیع شدہ شرائط 60، 90، یا 120 دن بھی ہو سکتی ہیں۔

- کیش فلو بینیفٹ: ادائیگیوں میں تاخیر کرکے، کمپنی طویل مدت کے لیے نقد رقم رکھتی ہے، جسے دیگر آپریشنل ضروریات یا ترقی کے اقدامات کے لیے استعمال کیا جا سکتا ہے۔

- سود سے پاک فنانسنگ: بینک قرضوں یا کریڈٹ کارڈز کے برعکس، سپلائی کرنے والے کی توسیعی ادائیگی کی شرائط عام طور پر سود جمع نہیں کرتی ہیں، جس سے یہ فنانسنگ کی ایک انتہائی سرمایہ کاری مؤثر شکل بن جاتی ہے۔

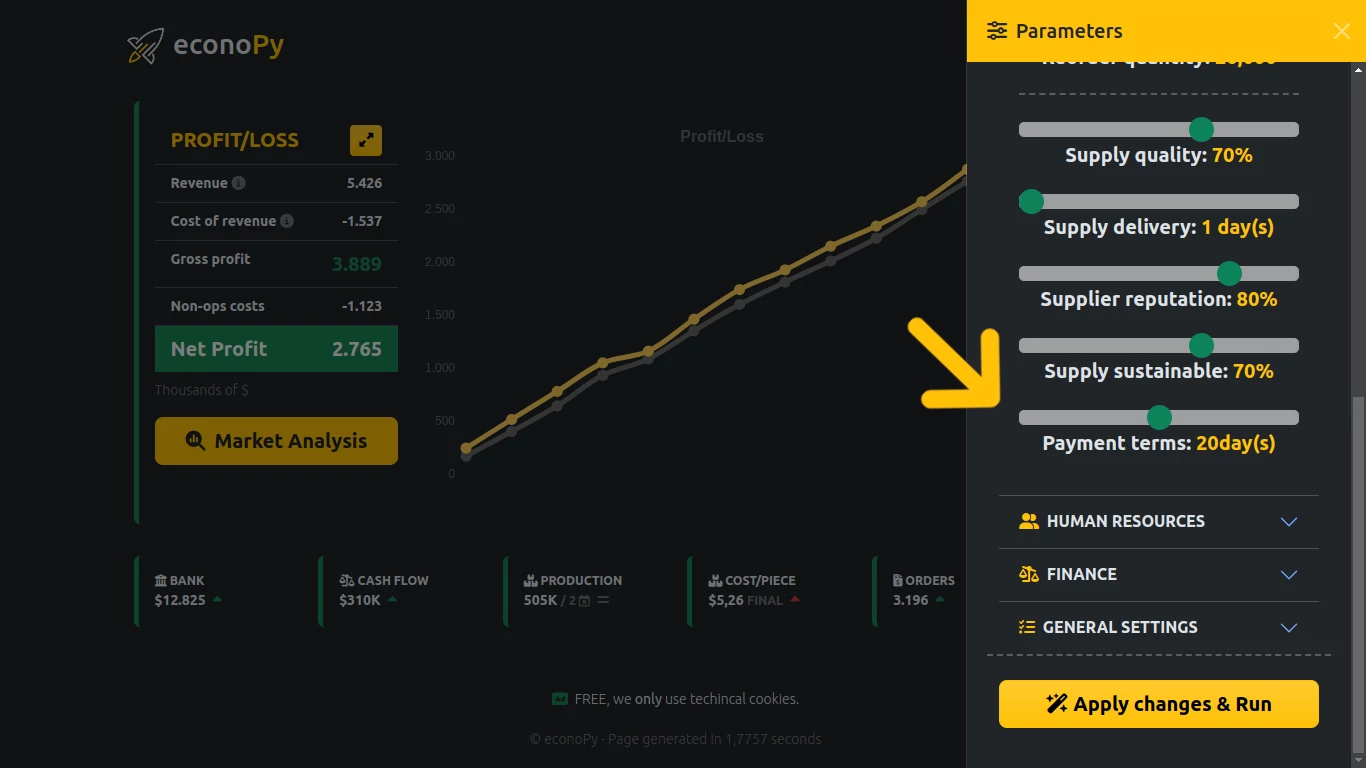

پیداوار ادائیگی کی شرائط< /code>سپلائر فنانسنگ کے فوائد

- بہتر ورکنگ کیپیٹل: ادائیگی کی توسیعی شرائط موجودہ ذمہ داریوں کی نسبت موجودہ اثاثوں میں اضافہ کرکے کمپنی کے ورکنگ کیپیٹل کی پوزیشن کو براہ راست بہتر کرتی ہیں۔

- لچک: رسمی قرضوں کے برعکس، سپلائر فنانسنگ کو اکثر کمپنی کی ضروریات اور سپلائر کے مخصوص تعلقات کی بنیاد پر ایڈجسٹ کیا جا سکتا ہے۔

- کولیٹرل کی ضرورت نہیں: فنانسنگ کی بہت سی روایتی شکلوں کے برعکس، سپلائر کریڈٹ کو عام طور پر ضمانت کی ضرورت نہیں ہوتی۔

- کاروباری تعلقات استوار کرتا ہے: سازگار شرائط پر گفت و شنید کرنے سے کلیدی سپلائرز کے ساتھ مضبوط، طویل مدتی تعلقات قائم کرنے میں مدد مل سکتی ہے۔

غور و فکر اور ممکنہ خرابیاں

- سپلائر کے تعلقات پر اثر: مستقل طور پر دیر سے ادائیگی کرنا یا ضرورت سے زیادہ طویل مدت کے لیے دباؤ ڈالنا سپلائر کے تعلقات کو کشیدہ کر سکتا ہے اور ممکنہ طور پر مستقبل میں کم سازگار قیمتوں یا خدمات کا باعث بن سکتا ہے۔

- کریڈٹ ریٹنگ کا اثر: کچھ سپلائرز کریڈٹ بیورو کو ادائیگی کے رویے کی اطلاع دیتے ہیں۔ مسلسل تاخیر سے ادائیگیاں کمپنی کی کریڈٹ ریٹنگ پر منفی اثر ڈال سکتی ہیں۔

- زیادہ قیمتوں کا امکان: سپلائی کرنے والے اپنے سامان یا خدمات کے لیے زیادہ قیمتیں وصول کر کے ادائیگی کی توسیعی شرائط کی لاگت کا سبب بن سکتے ہیں۔

- کیش فلو مینجمنٹ: اگرچہ توسیع شدہ شرائط نقد بہاؤ کو بہتر بنا سکتی ہیں، لیکن ان کے لیے محتاط انتظام کی ضرورت ہوتی ہے تاکہ اس بات کو یقینی بنایا جا سکے کہ ادائیگی واجب الادا ہونے پر کمپنی اپنی ذمہ داریوں کو پورا کر سکے۔

سرمایہ کی لاگت اور سرمایہ کاری پر منافع کو سمجھنا

کمپنی قائم کرتے وقت، نہ صرف فنانسنگ کے ذرائع بلکہ سرمائے کی لاگت اور متوقع منافع کو بھی سمجھنا بہت ضروری ہے۔ یہ علم کاروباری افراد کو اس بارے میں باخبر فیصلے کرنے میں مدد کرتا ہے کہ آیا بعض مالیاتی اختیارات کو اپنانا ہے یا نہیں اور آیا کاروباری منصوبہ خود مالی طور پر قابل عمل ہے۔

سود کی شرح اور قرض لینے کے اخراجات

رقم ادھار لیتے وقت، کاروبار عموماً سود ادا کرتے ہیں۔ شرح سود کئی عوامل کی بنیاد پر مختلف ہو سکتی ہے:

- کمپنی کی ساکھ

- مالی استحکام

- ضمانت کی پیشکش

- کاروباری خطرہ

- قرض کی مدت

مثال کے طور پر، اگر کوئی کمپنی 8% کی سالانہ شرح سود پر $100,000 ادھار لیتی ہے، تو سالانہ سود کی لاگت $8,000 ($100,000 * 8/100) ہوگی۔ اس قرض کے کارآمد ہونے کے لیے، کمپنی کو اس سرمایہ پر 8% سے زیادہ منافع حاصل کرنے کے قابل ہونا چاہیے۔

سرمایہ کاری پر منافع کا اندازہ لگانا

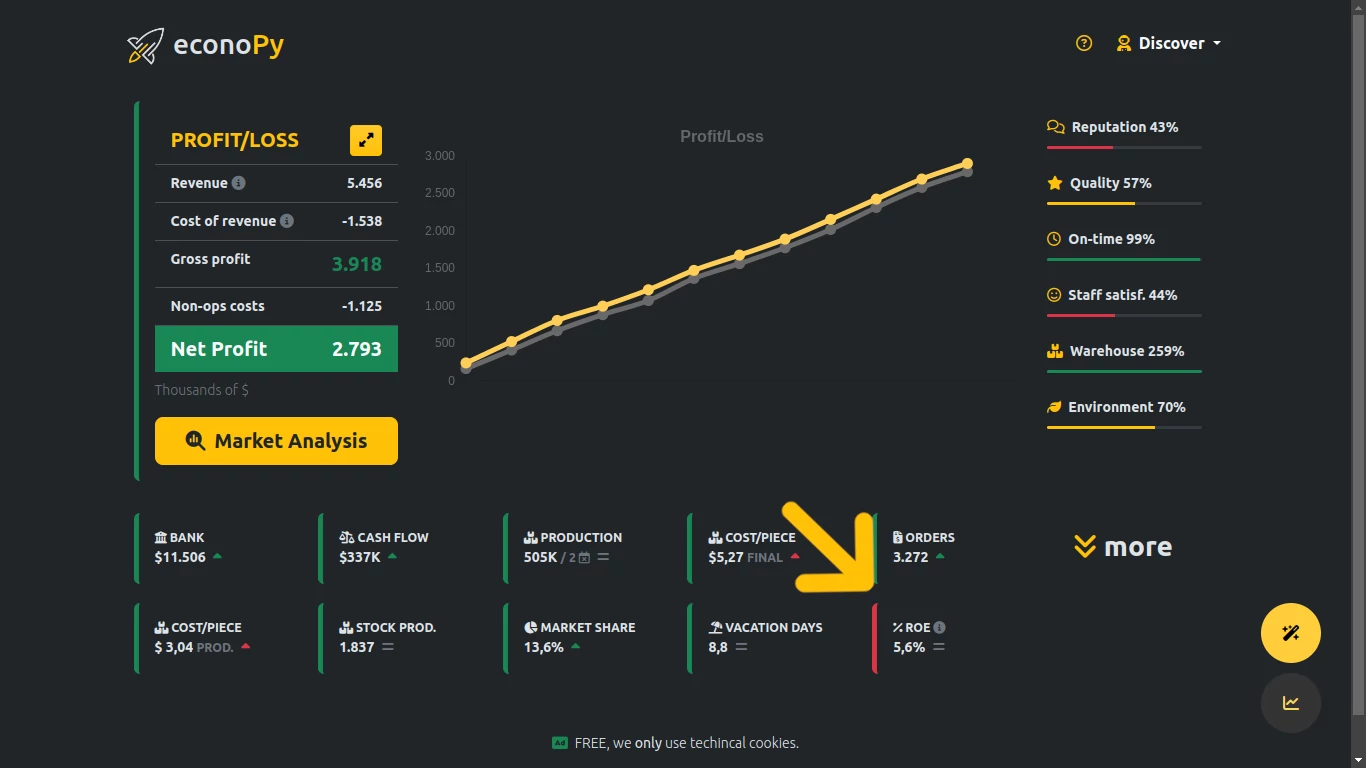

سرمایہ کاری کے منافع کا اندازہ لگانے کے لیے ایک اہم میٹرک ایکویٹی پر واپسی (ROE) ہے۔ یہ اشارے اس بات کا ابتدائی جائزہ فراہم کر سکتا ہے کہ آیا قرض لینا فائدہ مند ہے۔ مثال کے طور پر، اگر غیر فعال سود کی شرح (قرض لینے کی لاگت) 5% ہے، تو قرض کا جواز پیش کرنے کے لیے کمپنی کا ROE زیادہ ہونا چاہیے۔

کاروباری سرمایہ کاری کا متبادل سرمایہ کاری سے موازنہ کرنا

کاروبار شروع کرنے کا فیصلہ کرتے وقت، سرمایہ کاری کے متبادل اختیارات، جیسے کہ سرکاری بانڈز یا متوازن میوچل فنڈز کے ساتھ متوقع منافع کا موازنہ کرنا ضروری ہے۔

اس مثال پر غور کریں:

ایک کاروباری شخص کے پاس $200,000 نقد ہے اور وہ کاروبار شروع کرنے پر غور کر رہا ہے۔ منتخب صنعت میں اوسط منافع کا مارجن 6% ہے۔ کم خطرے والے سرمایہ کاری کے متبادل 4% منافع پیش کرتے ہیں۔

1۔ کاروباری سرمایہ کاری:

- متوقع منافع: $200,000 * 6% = $12,000

- نقصان کا زیادہ خطرہ

- سرمایہ بندھا ہوا ہے اور آسانی سے ختم نہیں ہوتا ہے

2۔ کم خطرے والی سرمایہ کاری (مثال کے طور پر، سرکاری بانڈ):

- متوقع واپسی: $200,000 * 4% = $8,000

- کم خطرہ

- آسانی سے ختم کر دیا گیا

اس منظر نامے میں، کاروباری منصوبہ کم خطرے والے متبادل کے مقابلے میں صرف 2% زیادہ منافع پیش کرتا ہے۔ کاروبار شروع کرنے سے وابستہ نمایاں طور پر زیادہ خطرے اور کم لیکویڈیٹی کو دیکھتے ہوئے، یہ چھوٹا سا فرق سرمایہ کاری کے لیے کافی محرک نہیں لگتا ہے۔

انٹرپرینیوریل اسپرٹ

مالی تحفظات کے باوجود، یہ نوٹ کرنا ضروری ہے کہ کاروباری افراد اکثر بصیرت والے ہوتے ہیں جو صرف مالی منافع سے زیادہ کام کرتے ہیں۔ اپنے آپ کو تخلیق کرنے، اختراع کرنے اور ثابت کرنے کی خواہش اکثر خالصتاً مالی معاملات سے کہیں زیادہ ہو سکتی ہے۔

کاروباری افراد اکثر کم مالی منافع یا زیادہ خطرات کو قبول کرتے ہیں جن کی وجہ سے:

- مستقبل کی ترقی اور زیادہ منافع کی صلاحیت

- اپنی اپنی کوئی چیز بنانے میں ذاتی اطمینان

- مسائل کو حل کرنے یا اپنے منتخب کردہ فیلڈ میں فرق کرنے کا موقع

- کاروبار چلانے کا چیلنج اور جوش

مالی اور غیر مالی عوامل کا توازن

کاروبار شروع کرنے کا فیصلہ کرتے وقت، کاروباری افراد کو مالی اور غیر مالی دونوں عوامل پر غور کرنا چاہیے:

1۔ مالیاتی تحفظات:

- سرمایہ کاری پر متوقع منافع

- متبادل سرمایہ کاری کے مقابلے میں خطرے کی سطح

- کیش فلو پروجیکشنز

- بریک ایون تجزیہ

2۔ غیر مالیاتی تحفظات:

- کاروباری شعبے میں ذاتی جذبہ اور دلچسپی

- ذاتی اور پیشہ ورانہ ترقی کے لیے ممکنہ

- کام اور زندگی کے توازن پر اثر

- ملازمتیں پیدا کرنے اور معیشت میں حصہ ڈالنے کا موقع

ان عوامل کو احتیاط سے تول کر، کاروباری افراد اس بارے میں زیادہ باخبر فیصلے کر سکتے ہیں کہ آیا کسی کاروباری منصوبے کو آگے بڑھانا ہے اور اس کی مالی اعانت کیسے کی جائے۔

نتیجہ

ایک نئے کاروبار کی مالی اعانت کے لیے کثیر جہتی نقطہ نظر کی ضرورت ہوتی ہے۔ اگرچہ روایتی ذرائع جیسے ذاتی بچت، قرضے، اور ایکویٹی سرمایہ کاری اہم ہیں، متبادل طریقے جیسے کراؤڈ فنڈنگ اور اسٹریٹجک سپلائر فنانسنگ اضافی لچک اور فوائد فراہم کر سکتے ہیں۔

خاص طور پر نئے کاروباروں کے لیے، توسیع شدہ ادائیگی کی شرائط کے ذریعے سپلائر کے تعلقات کا فائدہ اٹھانا سود کی لاگت کے بغیر نقد بہاؤ اور ورکنگ کیپیٹل کو بہتر بنانے کا ایک مؤثر طریقہ ہو سکتا ہے۔ تاہم، سپلائر کے مثبت تعلقات اور مجموعی مالی صحت کو برقرار رکھنے کے لیے اس حکمت عملی کو سوچ سمجھ کر لاگو کیا جانا چاہیے۔

نئے کاروباروں کے لیے سب سے کامیاب مالیاتی حکمت عملیوں میں اکثر ان مختلف ذرائع کا مجموعہ شامل ہوتا ہے، جو کمپنی کی مخصوص ضروریات، صنعت اور ترقی کی صلاحیت کے مطابق ہوتے ہیں۔ تمام دستیاب اختیارات کو سمجھ کر اور حکمت عملی کے ساتھ استعمال کرتے ہوئے، کاروباری افراد اپنے نئے منصوبوں کے لیے ایک مضبوط مالی بنیاد بنا سکتے ہیں۔

بالآخر، جب کہ کاروبار شروع کرتے وقت مالی تحفظات بہت اہم ہوتے ہیں، لیکن یہ واحد عوامل نہیں ہیں۔ کاروباری افراد کو اپنے ذاتی اہداف، جذبات اور ایک کامیاب انٹرپرائز کی تعمیر کے ممکنہ غیر مالیاتی انعامات پر بھی غور کرتے ہوئے خطرات کے مقابلے میں ممکنہ مالی منافع کو متوازن رکھنا چاہیے۔ فنانسنگ کے اختیارات، سرمائے کی لاگت، اور ممکنہ واپسی سمیت مالیاتی منظر نامے دونوں کو اچھی طرح سے سمجھنے سے، اور ان کے اپنے محرکات اور خطرے کو برداشت کرنے سے، کاروباری افراد اپنے وینچرز کو شروع کرنے اور فنڈ دینے کے بارے میں زیادہ باخبر فیصلے کر سکتے ہیں۔

مطلوبہ الفاظ: اسٹارٹ اپ فنانسنگ، بزنس فنڈنگ کے ذرائع، وینچر کیپیٹل، اسٹارٹ اپس کے لیے فرشتہ سرمایہ کار بینک لون، کاروبار کے لیے کراؤڈ فنڈنگ، سپلائر فنانسنگ کی حکمت عملی sba لون، بوٹسٹریپنگ تکنیک پیئر ٹو پیئر قرضہ، بزنس گرانٹس، اسٹارٹ اپ انکیوبیٹرز، اسٹارٹ اپس کے لیے سرمایہ کاری پر واپسی، کاروباری فیصلے - بنانا، سرمائے کی قیمت.