Sources de financement des entreprises - Books&Co.

Introduction

Lors de la création d'une nouvelle entreprise, l'un des défis les plus critiques auxquels les entrepreneurs sont confrontés est d'obtenir un financement adéquat. Cet article explore les différentes sources de financement disponibles pour les entreprises au moment de leur création et explique comment la gestion stratégique des paiements des fournisseurs peut servir de forme supplémentaire de financement.

Sources traditionnelles de financement

1. Épargne personnelle

De nombreux entrepreneurs démarrent leur entreprise en utilisant leur épargne personnelle. Cette méthode, souvent appelée bootstrapping, permet aux fondateurs de conserver le contrôle total de leur entreprise, mais peut limiter le potentiel de croissance.

2. Amis et famille

Les prêts ou investissements des amis et de la famille peuvent fournir un capital initial à des conditions potentiellement favorables. Cependant, cette approche comporte des risques personnels et doit être gérée de manière professionnelle pour éviter de nuire aux relations.

3. Prêts bancaires

Les prêts bancaires traditionnels restent une source courante de financement des entreprises. Ils nécessitent généralement un plan d'affaires solide, de bons antécédents de crédit et souvent des garanties. Les conditions peuvent varier considérablement en fonction de la banque et du profil de risque de l'entreprise.

4. Prêts de la Small Business Administration (SBA)

Aux États-Unis, les prêts garantis par la SBA offrent des conditions plus favorables aux petites entreprises. Ces prêts sont partiellement garantis par le gouvernement, ce qui réduit les risques pour les prêteurs et facilite potentiellement l'obtention du prêt par les entreprises.

5. Business Angels

Les investisseurs providentiels, connus sous le nom de business angels, fournissent souvent des capitaux aux startups en échange de capitaux propres ou de dettes convertibles. Ils offrent souvent un mentorat et des relations avec le secteur, ainsi qu'un soutien financier.

6. Capital-risque

Les sociétés de capital-risque investissent dans des startups à fort potentiel de croissance, généralement en échange de participations importantes. Bien qu'elles puissent fournir un capital et une expertise substantiels, elles s'attendent également à une croissance rapide et peuvent exercer une influence considérable sur les décisions de l'entreprise.

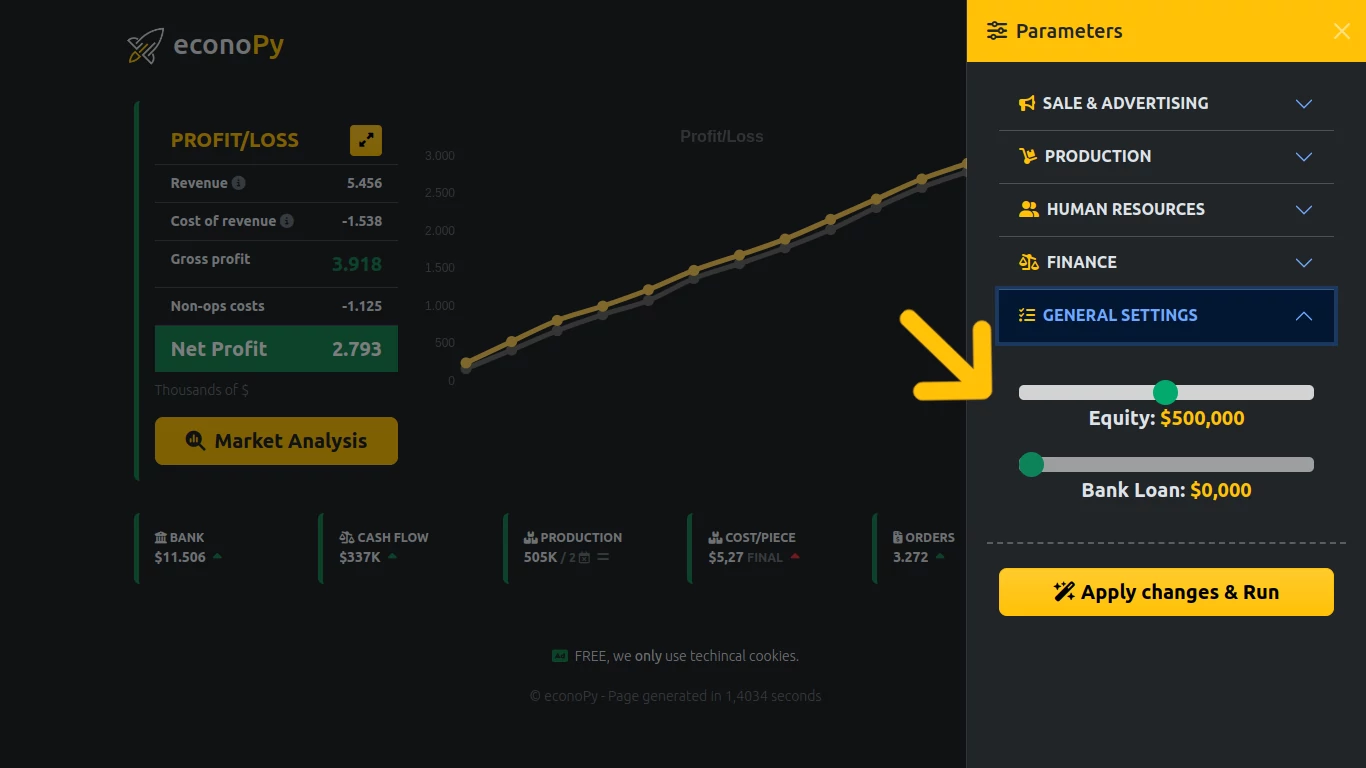

Paramètres généraux Équité

Méthodes de financement alternatives

7. Financement participatif

Des plateformes comme Kickstarter et Indiegogo permettent aux entreprises de lever des fonds auprès d'un grand nombre de petits investisseurs ou de clients. Cela peut être particulièrement efficace pour les produits ou services de consommation ayant un large attrait.

8. Prêts entre particuliers

Les plateformes en ligne qui connectent directement les emprunteurs aux prêteurs ont gagné en popularité. Ces programmes offrent souvent des conditions plus flexibles que les banques traditionnelles, mais peuvent s'accompagner de taux d'intérêt plus élevés.

9. Subventions

Les agences gouvernementales, les organisations à but non lucratif et certaines sociétés offrent des subventions aux entreprises de secteurs spécifiques ou à celles qui s'attaquent à des problèmes sociaux ou environnementaux particuliers. Bien que très compétitives, les subventions fournissent un financement qui n'a pas besoin d'être remboursé.

10. Incubateurs et accélérateurs

Ces programmes offrent souvent une combinaison de financement de démarrage, de mentorat et de ressources en échange de capitaux propres. Elles peuvent être particulièrement utiles pour les startups technologiques ou d'autres entreprises à fort potentiel de croissance.

Financement des fournisseurs : le report des paiements comme forme de financement

Une forme de financement souvent négligée pour les nouvelles entreprises est la gestion stratégique des paiements des fournisseurs. En négociant des conditions de paiement prolongées avec les fournisseurs, les entreprises peuvent utiliser efficacement leurs comptes fournisseurs comme source de financement à court terme et sans intérêt. Cette pratique est parfois appelée « crédit commercial » ou « financement des fournisseurs ».

Comment ça marche ?

- Conditions de paiement négociées : lors de l'établissement de relations avec des fournisseurs, les entreprises peuvent négocier des conditions de paiement qui s'étendent au-delà des 30 jours standard. Les conditions prolongées courantes peuvent être de 60, 90 ou même 120 jours.

- Avantage en termes de trésorerie : en retardant les paiements, l'entreprise conserve des liquidités plus longtemps, qui peuvent être utilisées pour d'autres besoins opérationnels ou initiatives de croissance.

- Financement sans intérêt : contrairement aux prêts bancaires ou aux cartes de crédit, les délais de paiement prolongés des fournisseurs ne génèrent généralement pas d'intérêts, ce qui en fait une forme de financement extrêmement rentable.

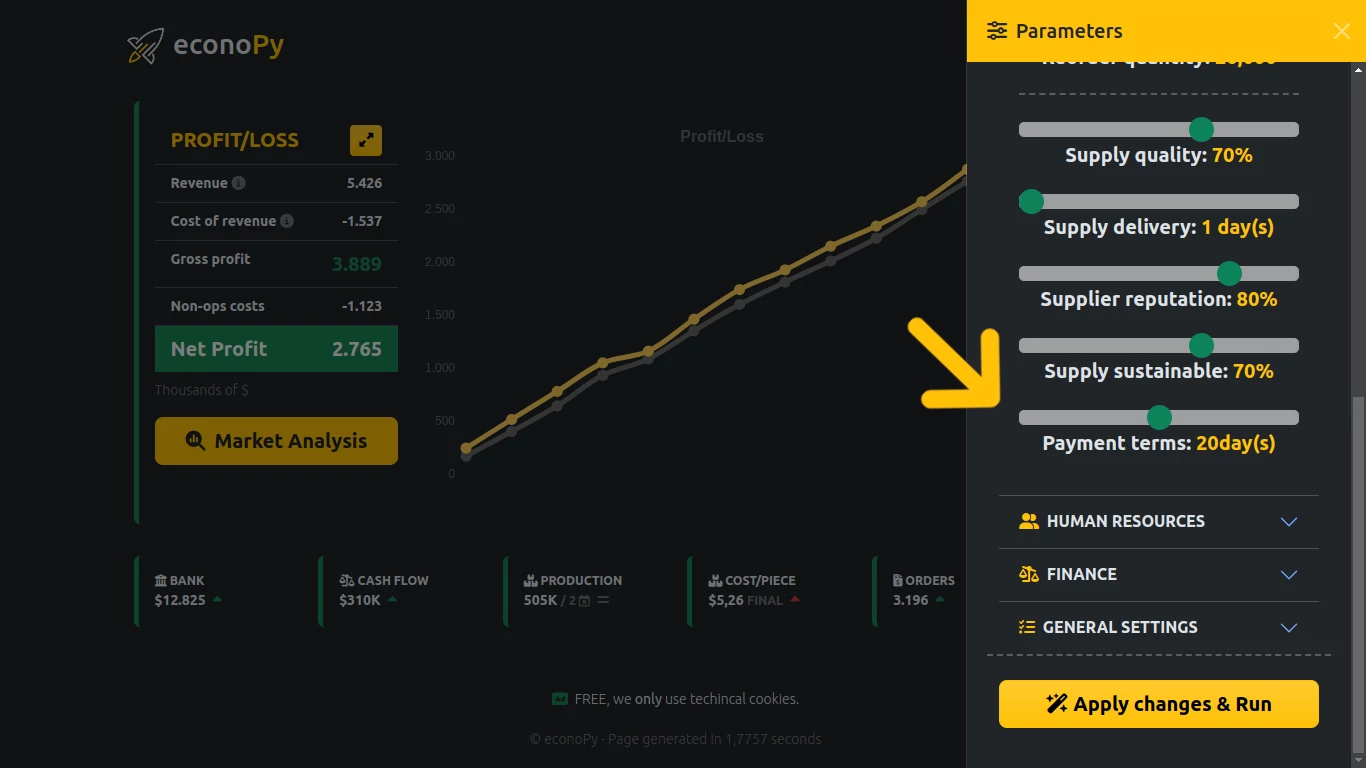

Production Conditions de paiementAvantages du financement des fournisseurs

- Amélioration du fonds de roulement : des conditions de paiement prolongées améliorent directement la position du fonds de roulement d'une entreprise en augmentant les actifs courants par rapport aux passifs courants.

- Flexibilité : contrairement aux prêts formels, le financement des fournisseurs peut souvent être ajusté en fonction des besoins de l'entreprise et des relations spécifiques avec les fournisseurs.

- Aucune garantie requise : contrairement à de nombreuses formes de financement traditionnelles, le crédit fournisseur ne nécessite généralement pas de garantie.

- Établissement de relations commerciales : la négociation de conditions favorables peut aider à établir des relations solides et à long terme avec des fournisseurs clés.

Considérations et inconvénients potentiels

- Impact sur les relations avec les fournisseurs : payer systématiquement en retard ou exiger des délais excessivement longs peut mettre à rude épreuve les relations avec les fournisseurs et peut conduire à des prix ou à des services moins favorables à l'avenir.

- Impact sur la cote de crédit : certains fournisseurs signalent leur comportement de paiement aux agences d'évaluation du crédit. Des retards de paiement constants peuvent avoir un impact négatif sur la cote de crédit de l'entreprise.

- Potentiel de prix plus élevés : les fournisseurs peuvent prendre en compte le coût des délais de paiement prolongés en facturant des prix plus élevés pour leurs biens ou services.

- Gestion des flux de trésorerie : si les délais prolongés peuvent améliorer les flux de trésorerie, ils nécessitent une gestion prudente pour garantir que l'entreprise puisse respecter ses obligations lorsque les paiements arrivent à échéance.

Comprendre le coût du capital et le retour sur investissement

Lors de la création d'une entreprise, il est essentiel de comprendre non seulement les sources de financement, mais également le coût du capital et les rendements attendus. Ces connaissances aident les entrepreneurs à prendre des décisions éclairées quant à la poursuite de certaines options de financement et à la viabilité financière de l'entreprise elle-même.

Taux d'intérêt et coûts d'emprunt

Lorsqu'elles empruntent de l'argent, les entreprises paient généralement des intérêts. Le taux d'intérêt peut varier en fonction de plusieurs facteurs :

- Réputation de l'entreprise

- Stabilité financière

- Garanties offertes

- Risque commercial

- Durée du prêt

Par exemple, si une entreprise emprunte 100 000 $ à un taux d'intérêt annuel de 8 %, le coût annuel des intérêts serait de 8 000 $ (100 000 $ * 8/100). Pour que ce prêt soit rentable, l'entreprise doit être en mesure de générer un rendement supérieur à 8 % sur ce capital.

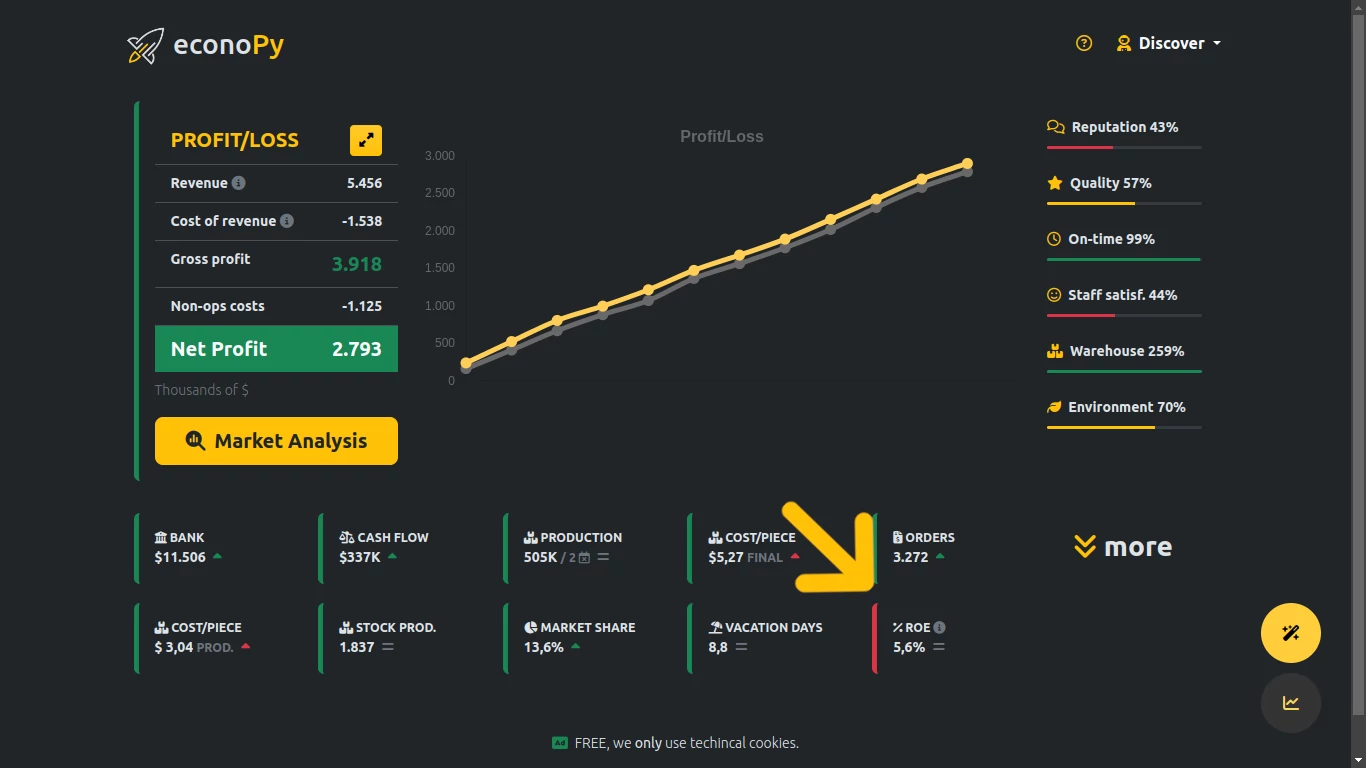

Évaluation du retour sur investissement

L'une des mesures clés pour évaluer la rentabilité d'un investissement est le rendement des capitaux propres (ROE). Cet indicateur peut fournir une évaluation préliminaire de l'intérêt d'emprunter de l'argent. Par exemple, si le taux d'intérêt passif (coût de l'emprunt) est de 5 %, le ROE de l'entreprise devrait être plus élevé pour justifier le prêt.

Comparaison des investissements d'entreprise aux investissements alternatifs

Lorsque vous décidez de créer une entreprise, il est essentiel de comparer les rendements attendus avec des options d'investissement alternatives, telles que les obligations d'État ou les fonds communs de placement équilibrés.

Prenez cet exemple :

Un entrepreneur dispose de 200 000 $ en espèces et envisage de créer une entreprise. La marge bénéficiaire moyenne dans le secteur choisi est de 6 %. Les alternatives d'investissement à faible risque offrent un rendement de 4 %.

1. Investissement commercial :

- Bénéfice attendu : 200 000 $ x 6 % = 12 000 $

- Risque de perte élevé

- Le capital est immobilisé et difficilement liquidable

2. Investissement à faible risque (p. ex., obligations d'État) :

- Rendement attendu : 200 000 $ x 4 % = 8 000 $

- Risque faible

- Liquidabilité facile

Dans ce scénario, l'entreprise n'offre qu'un rendement supérieur de 2 % par rapport à l'alternative à faible risque. Étant donné le risque nettement plus élevé et la liquidité réduite associés à la création d'une entreprise, cette petite différence peut ne pas sembler constituer une motivation suffisante pour l'investissement.

L'esprit d'entreprise

Malgré les considérations financières, il est important de noter que les entrepreneurs sont souvent des visionnaires qui sont motivés par bien plus que de simples retours financiers. Le désir de créer, d'innover et de faire ses preuves peut souvent l'emporter sur les considérations purement financières.

Les entrepreneurs acceptent souvent des rendements financiers plus faibles ou des risques plus élevés en raison de :

- Le potentiel de croissance future et de rendements plus élevés

- La satisfaction personnelle de construire quelque chose de leur propre chef

- L'opportunité de résoudre des problèmes ou de faire une différence dans leur domaine de prédilection

- Le défi et l'excitation de diriger une entreprise

Équilibrer les facteurs financiers et non financiers

Lorsqu'ils décident de créer une entreprise, les entrepreneurs doivent tenir compte à la fois des facteurs financiers et non financiers :

1. Considérations financières :

- Rendement attendu du capital investi

- Niveau de risque par rapport aux investissements alternatifs

- Projections de flux de trésorerie

- Analyse du seuil de rentabilité

2. Considérations non financières :

- Passion et intérêt personnels pour le secteur d'activité

- Potentiel de croissance personnelle et professionnelle

- Impact sur l'équilibre entre vie professionnelle et vie privée

- Possibilité de créer des emplois et de contribuer à l'économie

En évaluant soigneusement ces facteurs, les entrepreneurs peuvent prendre des décisions plus éclairées quant à la poursuite d'une entreprise et à la manière de la financer.

Conclusion

Le financement d'une nouvelle entreprise nécessite une approche à multiples facettes. Si les sources traditionnelles telles que l'épargne personnelle, les prêts et les investissements en actions restent cruciales, des méthodes alternatives telles que le financement participatif et le financement stratégique des fournisseurs peuvent offrir une flexibilité et des avantages supplémentaires.

En particulier pour les nouvelles entreprises, tirer parti des relations avec les fournisseurs grâce à des conditions de paiement prolongées peut être un moyen efficace d'améliorer les flux de trésorerie et le fonds de roulement sans encourir de frais d'intérêt. Cependant, cette stratégie doit être mise en œuvre de manière réfléchie pour maintenir des relations positives avec les fournisseurs et la santé financière globale.

Les stratégies de financement les plus efficaces pour les nouvelles entreprises impliquent souvent une combinaison de ces différentes sources, adaptées aux besoins spécifiques, au secteur et au potentiel de croissance de l'entreprise. En comprenant et en utilisant stratégiquement toutes les options disponibles, les entrepreneurs peuvent construire une base financière solide pour leurs nouvelles entreprises.

En fin de compte, si les considérations financières sont cruciales lors du démarrage d'une entreprise, elles ne sont pas les seuls facteurs en jeu. Les entrepreneurs doivent équilibrer les rendements financiers potentiels par rapport aux risques, tout en tenant compte de leurs objectifs personnels, de leurs passions et des récompenses non financières potentielles de la création d'une entreprise prospère. En comprenant parfaitement le paysage financier – y compris les options de financement, les coûts du capital et les rendements potentiels – ainsi que leurs propres motivations et tolérance au risque, les entrepreneurs peuvent prendre des décisions plus éclairées concernant le démarrage et le financement de leurs entreprises.

Mots clés: financement de démarrage, sources de financement d'entreprise, capital-risque, investisseurs providentiels, prêts bancaires pour les startups, financement participatif pour les entreprises, stratégies de financement des fournisseurs, prêts sba, techniques d'amorçage, prêts entre particuliers, subventions aux entreprises, incubateurs de startups, retour sur investissement pour les startups, prise de décision entrepreneuriale, coût du capital.