Fonti di Finanziamento Aziendale - Books&Co.

Introduzione

Quando si avvia una nuova azienda, una delle sfide più critiche che gli imprenditori devono affrontare è assicurarsi finanziamenti adeguati. Questo articolo esplora le varie fonti di finanziamento disponibili per le imprese al momento della loro costituzione e discute come la gestione strategica dei pagamenti ai fornitori possa servire come forma aggiuntiva di finanziamento.

Fonti Tradizionali di Finanziamento

1. Risparmi Personali

Molti imprenditori avviano le loro attività utilizzando i propri risparmi personali. Questo metodo, spesso chiamato bootstrapping, permette ai fondatori di mantenere il pieno controllo sulla loro azienda ma può limitare il potenziale di crescita.

2. Amici e Familiari

Prestiti o investimenti da amici e familiari possono fornire il capitale iniziale con termini potenzialmente favorevoli. Tuttavia, questo approccio comporta rischi personali e dovrebbe essere gestito professionalmente per evitare di danneggiare le relazioni.

3. Prestiti Bancari

I prestiti bancari tradizionali rimangono una fonte comune di finanziamento aziendale. In genere richiedono un solido business plan, una buona storia creditizia e spesso garanzie. I termini possono variare ampiamente in base alla banca e al profilo di rischio dell'azienda.

4. Prestiti della Small Business Administration (SBA)

Negli Stati Uniti, i prestiti garantiti dalla SBA offrono termini più favorevoli per le piccole imprese. Questi prestiti sono parzialmente garantiti dal governo, riducendo il rischio per i finanziatori e potenzialmente rendendo più facile per le aziende qualificarsi.

5. Investitori Angel

Individui con alto patrimonio netto, noti come investitori angel, spesso forniscono capitale alle startup in cambio di equity o debito convertibile. Frequentemente offrono mentorship e connessioni nel settore insieme al supporto finanziario.

6. Venture Capital

Le società di venture capital investono in startup con alto potenziale di crescita, tipicamente in cambio di significative quote di equity. Mentre possono fornire capitale sostanziale ed esperienza, si aspettano anche una rapida crescita e possono esercitare una notevole influenza sulle decisioni aziendali.

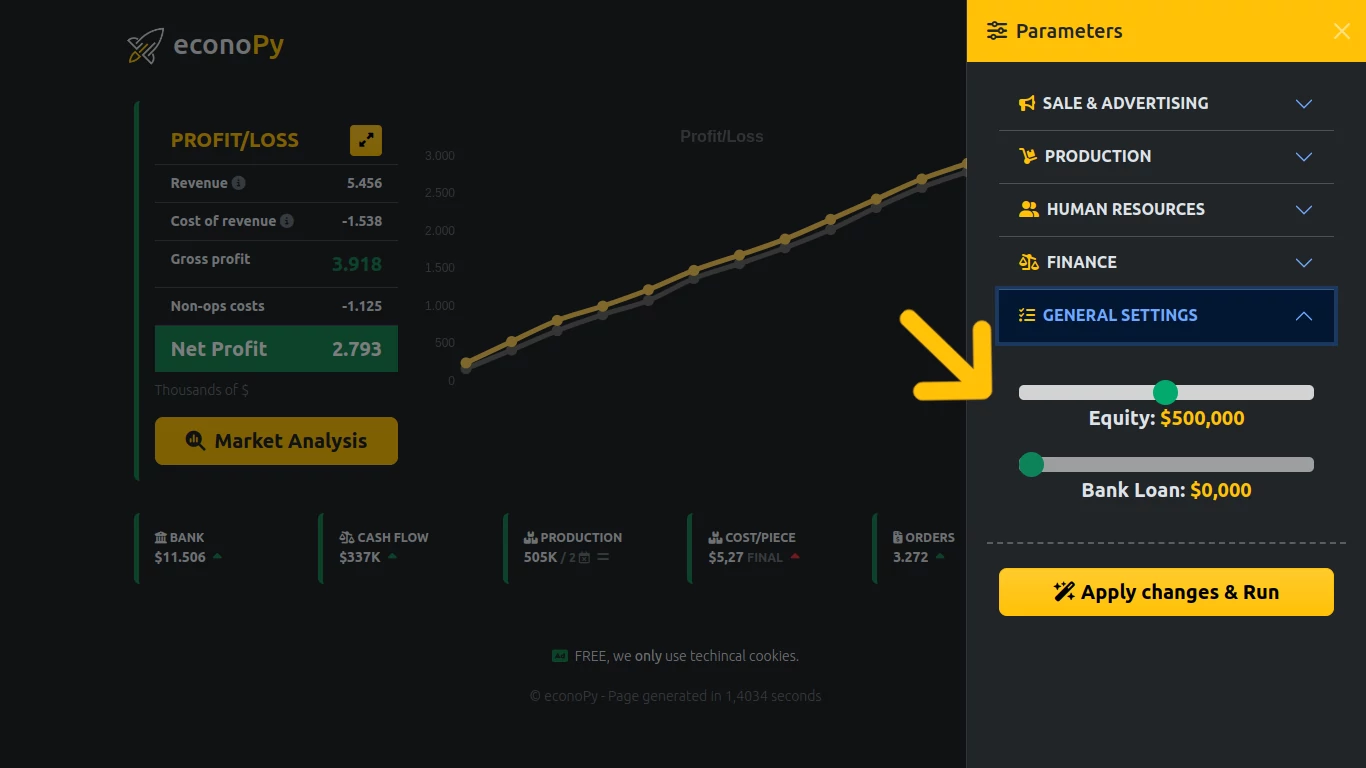

Impostazioni Generali Equity

Metodi di Finanziamento Alternativi

7. Crowdfunding

Piattaforme come Kickstarter e Indiegogo permettono alle aziende di raccogliere fondi da un gran numero di piccoli investitori o clienti. Questo può essere particolarmente efficace per prodotti o servizi di consumo con ampio appeal.

8. Prestiti Peer-to-Peer

Le piattaforme online che mettono in contatto diretto i mutuatari con i finanziatori sono cresciute in popolarità. Queste offrono spesso termini più flessibili rispetto alle banche tradizionali ma possono avere tassi di interesse più elevati.

9. Sovvenzioni

Agenzie governative, organizzazioni non-profit e alcune aziende offrono sovvenzioni alle imprese in settori specifici o a quelle che affrontano particolari problemi sociali o ambientali. Sebbene altamente competitive, le sovvenzioni forniscono finanziamenti che non devono essere rimborsati.

10. Incubatori e Acceleratori

Questi programmi spesso forniscono una combinazione di finanziamenti iniziali, mentorship e risorse in cambio di equity. Possono essere particolarmente preziosi per startup tecnologiche o altre imprese con alto potenziale di crescita.

Finanziamento dei Fornitori: Ritardare i Pagamenti come Forma di Finanziamento

Una forma di finanziamento spesso trascurata per le nuove imprese è la gestione strategica dei pagamenti ai fornitori. Negoziando termini di pagamento estesi con i fornitori, le aziende possono effettivamente utilizzare i loro debiti verso fornitori come fonte di finanziamento a breve termine senza interessi. Questa pratica è talvolta definita "credito commerciale" o "finanziamento dei fornitori".

Come Funziona

- Termini di Pagamento Negoziati: Quando si stabiliscono relazioni con i fornitori, le aziende possono negoziare termini di pagamento che si estendono oltre i 30 giorni standard. I termini estesi comuni potrebbero essere 60, 90 o anche 120 giorni.

- Beneficio sul Flusso di Cassa: Ritardando i pagamenti, l'azienda trattiene il contante per un periodo più lungo, che può essere utilizzato per altre necessità operative o iniziative di crescita.

- Finanziamento Senza Interessi: A differenza dei prestiti bancari o delle carte di credito, i termini di pagamento estesi dei fornitori tipicamente non maturano interessi, rendendolo una forma di finanziamento estremamente conveniente.

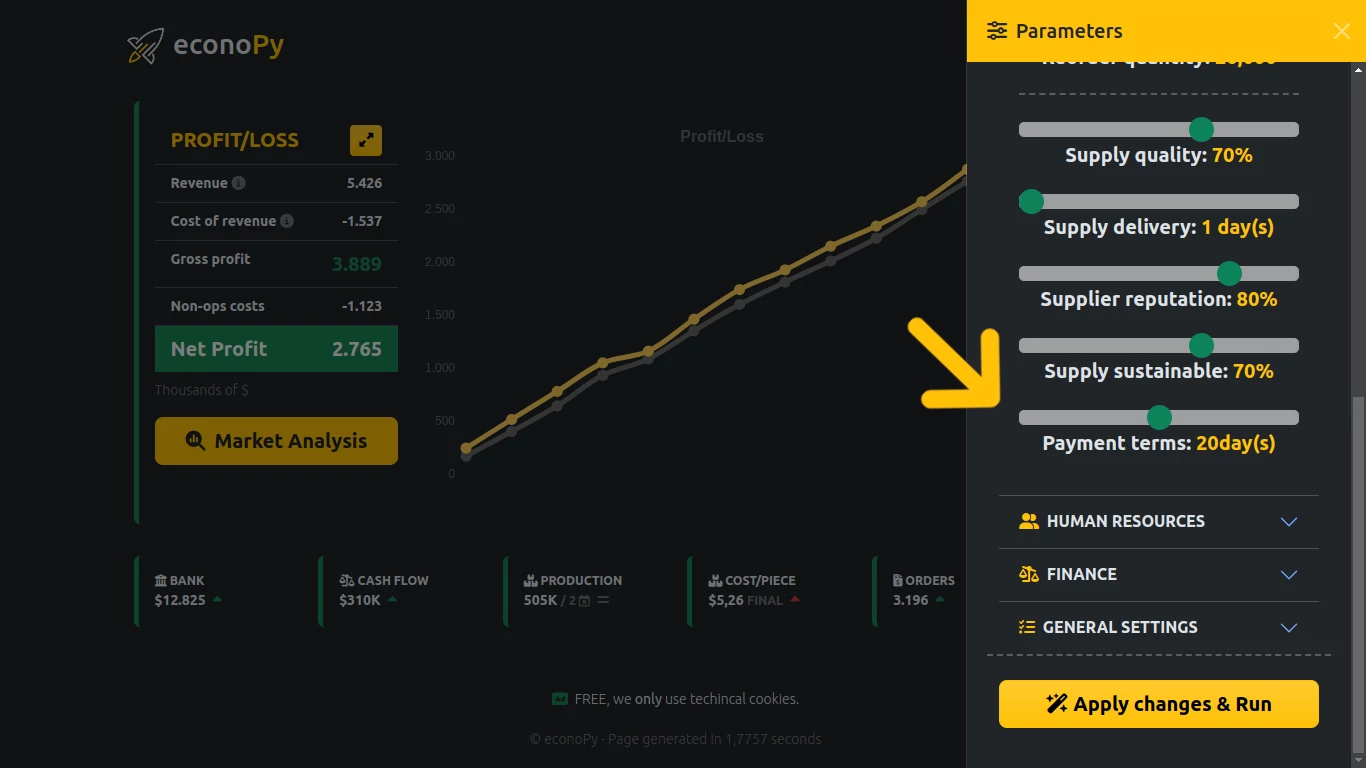

Produzione Termini di pagamentoVantaggi del Finanziamento dei Fornitori

- Miglioramento del Capitale Circolante: I termini di pagamento estesi migliorano direttamente la posizione del capitale circolante di un'azienda aumentando le attività correnti rispetto alle passività correnti.

- Flessibilità: A differenza dei prestiti formali, il finanziamento dei fornitori può spesso essere adattato in base alle esigenze dell'azienda e alle specifiche relazioni con i fornitori.

- Nessuna Garanzia Richiesta: A differenza di molte forme tradizionali di finanziamento, il credito dei fornitori tipicamente non richiede garanzie.

- Costruisce Relazioni Commerciali: Negoziare termini favorevoli può aiutare a stabilire relazioni forti e a lungo termine con fornitori chiave.

Considerazioni e Potenziali Svantaggi

- Impatto sulle Relazioni con i Fornitori: Pagare costantemente in ritardo o spingere per termini eccessivamente lunghi può mettere a dura prova le relazioni con i fornitori e potenzialmente portare a prezzi o servizi meno favorevoli in futuro.

- Impatto sul Rating Creditizio: Alcuni fornitori segnalano il comportamento di pagamento alle agenzie di credito. Pagamenti costantemente in ritardo potrebbero influenzare negativamente il rating creditizio dell'azienda.

- Potenziale Aumento dei Prezzi: I fornitori potrebbero considerare il costo dei termini di pagamento estesi aumentando i prezzi dei loro beni o servizi.

- Gestione del Flusso di Cassa: Mentre i termini estesi possono migliorare il flusso di cassa, richiedono una gestione attenta per garantire che l'azienda possa rispettare i suoi obblighi quando i pagamenti diventano esigibili.

Comprendere il Costo del Capitale e il Ritorno sull'Investimento

Quando si avvia un'azienda, è cruciale comprendere non solo le fonti di finanziamento, ma anche il costo del capitale e i rendimenti attesi. Questa conoscenza aiuta gli imprenditori a prendere decisioni informate su quali opzioni di finanziamento perseguire e se l'impresa stessa è finanziariamente sostenibile.

Tassi di Interesse e Costi di Prestito

Quando prendono in prestito denaro, le aziende tipicamente pagano interessi. Il tasso di interesse può variare in base a diversi fattori:

- Reputazione dell'azienda

- Stabilità finanziaria

- Garanzie offerte

- Rischio aziendale

- Durata del prestito

Per esempio, se un'azienda prende in prestito 100.000 € a un tasso di interesse annuo dell'8%, il costo annuale degli interessi sarebbe di 8.000 € (100.000 € * 8 / 100). Affinché questo prestito sia vantaggioso, l'azienda deve essere in grado di generare rendimenti superiori all'8% su questo capitale.

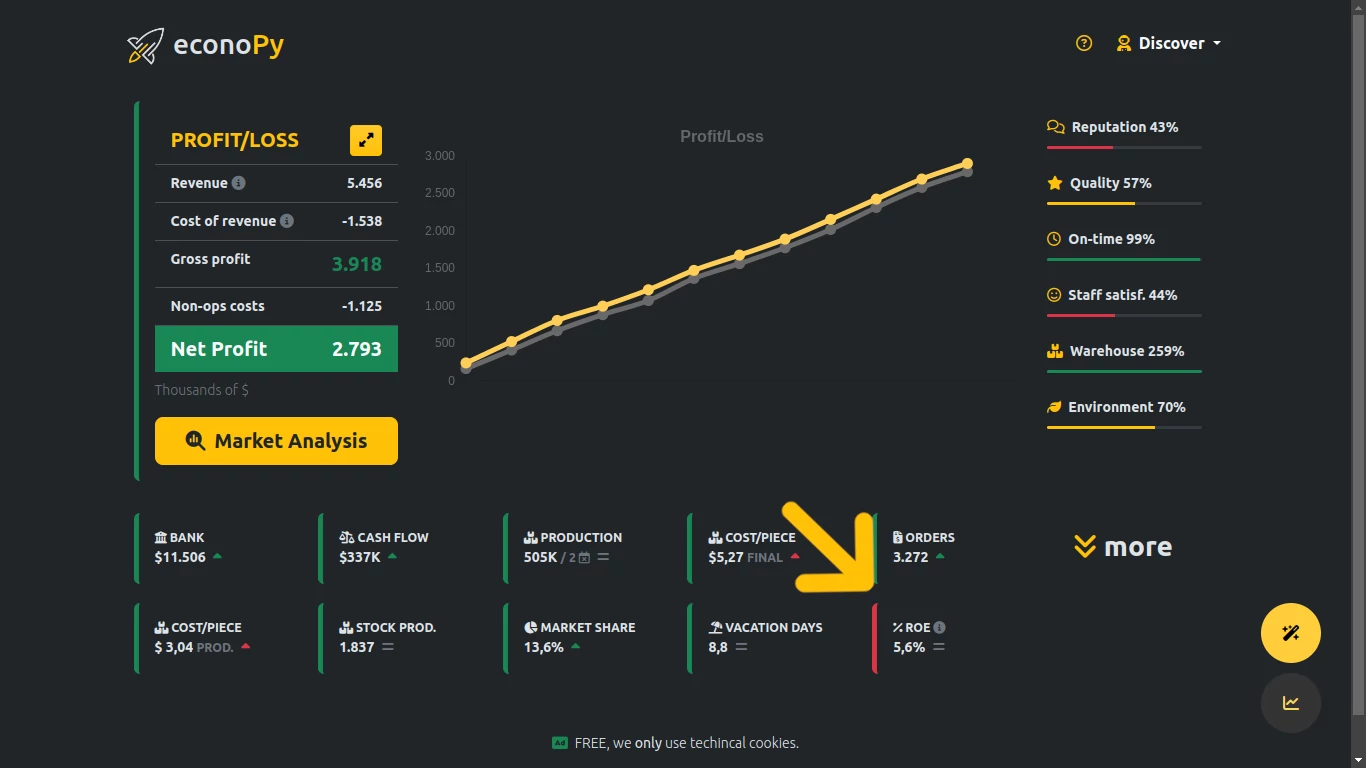

Valutare il Ritorno sull'Investimento

Un indicatore chiave per valutare la redditività di un investimento è il Ritorno sul Capitale Proprio (ROE). Questo indicatore può fornire una valutazione preliminare se prendere in prestito denaro sia vantaggioso. Per esempio, se il tasso di interesse passivo (costo del prestito) è del 5%, il ROE dell'azienda dovrebbe essere più alto per giustificare il prestito.

Confrontare l'Investimento Aziendale con Investimenti Alternativi

Quando si decide di avviare un'impresa, è essenziale confrontare i rendimenti attesi con opzioni di investimento alternative, come titoli di stato o fondi comuni bilanciati.

Consideriamo questo esempio:

Un imprenditore ha 200.000 € in contanti e sta considerando di avviare un'impresa. Il margine di profitto medio nel settore scelto è del 6%. Le alternative di investimento a basso rischio offrono un rendimento del 4%.

1. Investimento Aziendale:

- Profitto atteso: 200.000 € * 6% = 12.000 €

- Alto rischio di perdita

- Il capitale è vincolato e non facilmente liquidabile

2. Investimento a Basso Rischio (es. titoli di stato):

- Rendimento atteso: 200.000 € * 4% = 8.000 €

- Basso rischio

- Facilmente liquidabile

In questo scenario, l'impresa offre solo un rendimento del 2% superiore rispetto all'alternativa a basso rischio. Dato il rischio significativamente più alto e la liquidità ridotta associati all'avvio di un'impresa, questa piccola differenza potrebbe non sembrare una motivazione sufficiente per l'investimento.

Lo Spirito Imprenditoriale

Nonostante le considerazioni finanziarie, è importante notare che gli imprenditori sono spesso visionari che sono guidati da più che semplici rendimenti finanziari. Il desiderio di creare, innovare e dimostrare il proprio valore può spesso superare considerazioni puramente finanziarie.

Gli imprenditori spesso accettano rendimenti finanziari inferiori o rischi maggiori a causa di:

- Il potenziale di crescita futura e rendimenti più elevati

- Soddisfazione personale nel costruire qualcosa di proprio

- L'opportunità di risolvere problemi o fare la differenza nel campo prescelto

- La sfida e l'entusiasmo di gestire un'attività

Bilanciamento di fattori finanziari e non finanziari

Quando decidono se avviare un'attività, gli imprenditori dovrebbero considerare sia i fattori finanziari che quelli non finanziari:

1. Considerazioni finanziarie:

- Ritorno previsto sull'investimento

- Livello di rischio rispetto a investimenti alternativi

- Proiezioni di flusso di cassa

- Analisi del pareggio

2. Considerazioni non finanziarie:

- Passione e interesse personali nell'area aziendale

- Potenziale di crescita personale e professionale

- Impatto sull'equilibrio tra lavoro e vita privata

- Opportunità di creare posti di lavoro e contribuire all'economia

Valutando attentamente questi fattori, gli imprenditori possono prendere decisioni più consapevoli sull'opportunità di intraprendere un'iniziativa imprenditoriale e su come finanziarla.

Conclusione

Il finanziamento di una nuova attività richiede un approccio poliedrico. Mentre fonti tradizionali come risparmi personali, prestiti e investimenti azionari rimangono cruciali, metodi alternativi come il crowdfunding e il finanziamento strategico dei fornitori possono offrire flessibilità e vantaggi aggiuntivi.

In particolare per le nuove attività, sfruttare le relazioni con i fornitori attraverso termini di pagamento estesi può essere un modo efficace per migliorare il flusso di cassa e il capitale circolante senza sostenere costi di interessi. Tuttavia, questa strategia deve essere implementata con attenzione per mantenere relazioni positive con i fornitori e una salute finanziaria complessiva.

Le strategie di finanziamento di maggior successo per le nuove aziende spesso implicano una combinazione di queste diverse fonti, adattate alle esigenze specifiche, al settore e al potenziale di crescita dell'azienda. Comprendendo e utilizzando strategicamente tutte le opzioni disponibili, gli imprenditori possono costruire una solida base finanziaria per le loro nuove iniziative.

In definitiva, mentre le considerazioni finanziarie sono cruciali quando si avvia un'attività, non sono gli unici fattori in gioco. Gli imprenditori devono bilanciare i potenziali rendimenti finanziari con i rischi, considerando anche i loro obiettivi personali, le passioni e le potenziali ricompense non finanziarie della creazione di un'impresa di successo. Grazie alla comprensione approfondita sia del panorama finanziario, comprese le opzioni di finanziamento, i costi del capitale e i potenziali rendimenti, sia delle proprie motivazioni e tolleranza al rischio, gli imprenditori possono prendere decisioni più consapevoli sull'avvio e il finanziamento delle proprie iniziative.

Parole chiave: finanziamenti per startup, fonti di finanziamento aziendale, capitale di rischio, investitori informali prestiti bancari per startup, crowdfunding per aziende, strategie di finanziamento dei fornitori prestiti sba, tecniche di bootstrapping prestiti peer-to-peer, sovvenzioni aziendali, incubatori di startup, ritorno sull'investimento per startup, processo decisionale imprenditoriale, costo del capitale.